A aprovação do Substitutivo da PEC 45/2019 pela Câmara dos Deputados representa um marco histórico para o país. A partir dela, iniciamos a reforma do complexo e anticompetitivo Sistema Tributário Nacional. A PEC 45 ainda será objeto de muita discussão no Senado,com prováveis alterações em seu conteúdo. O detalhamento do novo sistema caberá à futura Lei Complementar (LC), a ser editada após aprovação da Emenda Constitucional. Espera-se que eventuais alterações propostas pelo Senado sirvam para o aperfeiçoamento da PEC 45, propiciando a ampla e equitativa participação dos setores econômicos neste debate, sem prejuízos ao potencial da Reforma para melhoria da nossa produtividade e ambiente de negócios.

Panorama das mudanças

IBS e CBS

Sistemática geral de incidência e unificação legislativa

- Desoneração das exportações e tributação das importações, independentemente da localização do contribuinte (alcança a economia digital).

- Tributação no destino e por fora (não considera o próprio tributo

na base). - Sistema de “cashback”, nos termos de LC, visando reduzir as desigualdades de renda.

- Transição baseada em equalização da arrecadação atual, com redução gradual dos benefícios fiscais, sem possibilidade de reinstituição.

- Incidência ampla sobre bens materiais e imateriais, direitos e serviços

- Não cumulatividade plena (crédito financeiro no montante cobrado na etapa anterior, podendo ser condicionado à verificação do pagamento).

Porque a estrutura da Reforma proposta deve ser implementada

O Substitutivo da PEC 45 traz considerável grau de simplificação e racionalização da tributação do consumo - positivamente fundamentais para qualquer ambiente de negócios:

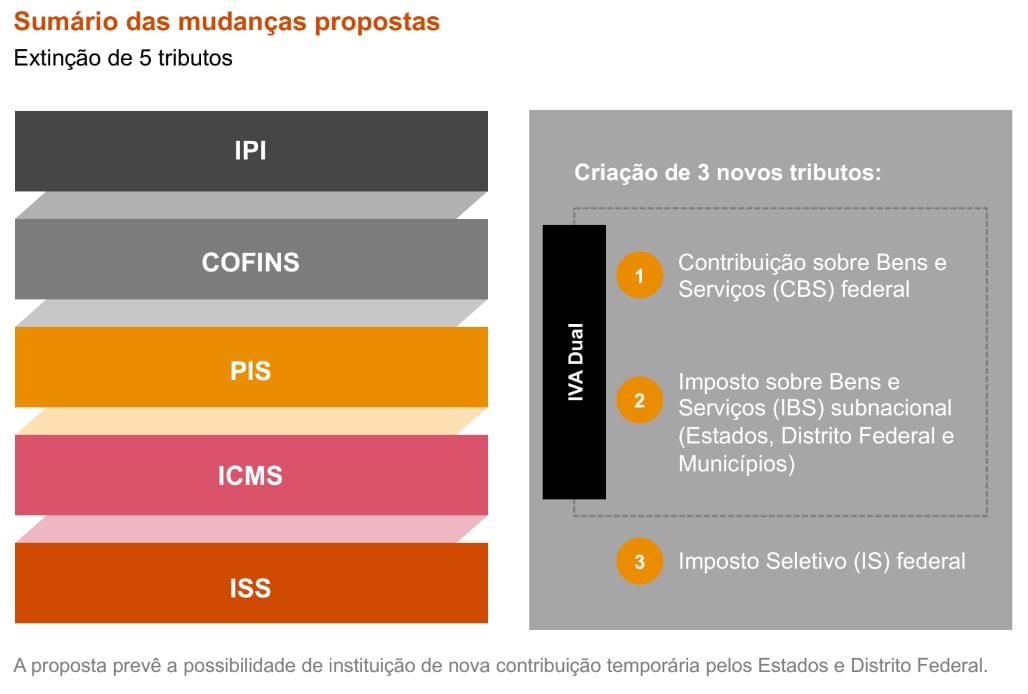

- Unifica os tributos federais, estadual e municipal no IVA dual;

- Traz transparência com tributação “por fora”, visível aos contribuintes e consumidores, e tributação no destino, eliminando-se a chamada "guerra fiscal" entre os Estados, contribuindo para a realização de empreendimentos com racional econômico-financeiro não alicerçado nas vantagens tributárias;

- Traz a não cumulatividade ampla fundamental à eliminação de resíduos tributários prejudiciais à competitividade da empresa brasileira;

- Desonera exportações e investimentos com mecanismo mais seguro de ressarcimento de créditos acumulados;

- Contribui para a redução do contencioso tributário do país e custo de compliance;

- Cria o fundo de compensação com vistas a compensar as empresas beneficiárias de benefícios fiscais relativos ao ICMS, respeitando-se o retorno sobre investimentos legitimamente planejados com base em tais incentivos.

O Substitutivo da PEC representa o resultado possível para reforma da tributação do consumo no país, nas atuais circunstâncias políticas, com os variados interesses dos entes federativos, e dos diversos setores econômicos que vislumbram riscos de aumento de carga no curto prazo.

Esperamos de fato que o Substitutivo sirva como a plataforma necessária para alcançarmos a melhor Reforma Tributária possível para o Brasil.

Provavelmente ainda seguirá sendo objeto de muitas divergências, mas espera-se que o consenso seja encontrado para que seja justa e eficiente para todo o país e que cumpra o seu propósito de trazer simplificação, modernização e racionalidade ao nosso sistema tributário.

O impacto para os negócios

A maioria das empresas no setor industrial, não apenas na manufatura de transformação, tende a operar com menor carga tributária a ser repassada aos consumidores internos ou ao mercado externo. Poderão importar e exportar mais, produzir mais, investir mais e empregar mais. Utilidades como energia elétrica e telecomunicações, além de investimentos em infraestrutura e indústrias de base tenderão a operar com menor sobrecarga tributária, beneficiando a produtividade nacional bem como o trabalhador e o consumidor brasileiro.

A maior parte do setor de serviços ("B2C") não deve sofrer aumento de carga tributária impactante pois se compõe de empresas que operam no Simples Nacional. Uma parte relevante do setor de serviços que se situa no meio da cadeia produtiva ("B2B") pode ser beneficiada com a nova sistemática de não cumulatividade plena.

É fato que uma parte importante do setor de serviços, em especial composta por empresas médias e grandes, irá operar com incidência tributária maior que a atual, com provável impacto de demanda, mas que representa uma inevitável realocação da carga tributária global, que espera-se não seja majorada. Com exceções aos setores de saúde, educação, transporte e tantos outros negociados na Câmara dos Deputados, este aumento de carga é limitado. O fundamental é se conseguir que ao final, com a efetivação de todos os outros ganhos advindos com a Reforma, esta redistribuição de carga seja benéfica para todos.

Temas que requerem atenção e aperfeiçoamentos

A PEC aprovada ainda precisa trazer respostas mais eficazes ou esclarecimentos quanto a temas justificadamente sensíveis, como o tratamento a ser dado ao ressarcimento dos saldos credores dos tributos a serem extintos, seja pela pouca celeridade neste ressarcimento que adiciona mais perdas financeiras aos contribuintes ou pela falta de menção aos saldos de IPI, PIS/Cofins. Há que se evitar excesso de delegação à LC de temas que podem fazer parte do texto constitucional, que deveriam ou estar mais claros ou serem mais protetivos aos contribuintes.

Outro elemento de preocupação é o processo de definição da alíquota de referência dos novos tributos criados, sobretudo após o impacto das concessões de redução de alíquotas e regimes beneficiados para a CBS e o IBS, pois para se manter a neutralidade arrecadatória pretendida, as alíquotas de referência para as regiões, setores ou produtos não favorecidos tendem a ser maiores. Destaca-se ainda a inclusão de previsão para que Estados e DF possam instituir nova contribuição, ensejando aumento de carga tributária.

Qual deve ser o foco neste momento

O impacto do novo sistema tributário sobre cada negócio será variado por segmento empresarial, por localização de cada elo na cadeia produtiva de cada empresa, e assim requer exercícios individuais de modelagem que levem em consideração elementos como a perda dos incentivos fiscais contra ganhos de eficiência logística, de alteração de preços de venda ou de custos de suprimentos, de redução de investimento em estoques multilocalizados, de redução de custos e fluxos de transportes de cargas, dentre outros. Há que se antever os impactos econômicos, macro e micro, por segmento e mercado de atuação, considerando o efeito das mudanças para o ambiente concorrencial e novos entrantes, considerando o impacto nas novas alíquotas efetivas na demanda dos consumidores, dentre outros fatores que podem afetar substancialmente o volume e o retorno sobre investimentos.

A conclusão dessas análises provavelmente irá indicar, independentemente do prazo, a necessidade de se rever a estrutura logística da operação, de redefinir estratégias de suprimento e de precificação, de readequar estrutura, processos e sistemas tecnológicos do departamento tributário, dentre outros. Deve se pensar em redistribuição de funções, ativos, trabalhadores, de capital e trabalho, entre as unidades da federação, e entre o Brasil e o exterior.

Diante do cenário acima, torna-se fundamental a análise de cenários e de modelagem econômica, com o objetivo de se avaliar como as mudanças aprovadas afetam o seu negócio. Deve-se utilizar dessas análises para se buscar, via as organizações adequadas, a garantia da consideração dos mais diversos pontos de vista no debate legislativo que ainda está por vir no Senado Federal. É portanto, momento de se entender, influenciar e planejar.

Contatos

.jpg.pwcimage.105.105.jpg)